Aprire un'attività non è sempre così facile; oltre al possedere ottime capacità gestionali e d'impresa, colui che decide di gestire un'attività in proprio, deve infatti avere a disposizione ingenti somme di denaro per poterla avviare al meglio. Soprattutto per un giovane che intende affacciarsi al mondo dell'imprenditoria giovanile, è spesso necessaria e fondamentale la richiesta di un prestito in banca o presso altri istituti di credito affini. I prestiti vengono inoltre richiesti nei casi dell'acquisto di un immobile.

Menu di navigazione dell'articolo

- Banche on line a confronto: fatti consigliare da intermediari finanziari di fiducia

- Credito online e Borsa Italiana

- Tutto sui mutui bancari: una guida che risponde alle domande frequenti

- Tasso fisso o variabile?

- Stress Test: cos’è e le prime ipotesi

- Cosa controllare prima di scegliere una di queste promozioni delle banche

- Come funziona un mutuo a copertura totale della spesa di acquisto della casa

- Le novità riguardo il mutuo 100%

- Banche italiane o banche estere in Italia? Una scelta difficile da decifrare

Ci sono molte mansioni quotidiane da svolgere e molte operazioni di credito, di pagamento e di finanziamento che necessitano della presenza di una banca, preso la quale è spesso necessario recarsi per pagare o riscuotere determinate somme di denaro. In banca si va inoltre per firmare alcuni documenti importanti come i contratti di mutuo o per operare degli Investimenti all'interno del mercato azionario nazionale ed internazionale. Quando ad esempio si desidera un finanziamento per aprire un'attività o richiedere un mutuo, il ruolo della banca è fondamentale. Sarà infatti la banca stessa a decidere se concedere il prestito o il mutuo richiesto.

In molti casi però il cliente non ha tempo a disposizione per recarsi in filiale; ecco perché sono tantissime le banche vanno sul web. È dunque possibile aprire un conto corrente, chiedere un finanziamento, calcolare la rata del mutuo, gestire la propria carta di credito, scegliere le opzioni di mutuo che più si adattano alle esigenze del singolo e attivare e controllare le maggiori operazioni di trading sul web, attraverso i servizi delle banche online stando comodamente a casa.

Banche on line a confronto: fatti consigliare da intermediari finanziari di fiducia

Se volete fare un confronto tra le numerose banche online operanti e disponibili sul mercato italiano, c'è la Fineco Bank appartenente al gruppo Unicredit Group, la Ing Direct, la Santander, la IWBank, la la Barclays, la WeBank, la WebSella, la Xelion, le offerte di Banco Posta.

Tutte questi istituti di credito offrono davvero molti servizi e consento anche di aprire, gestire ed eventualmente chiudere il proprio conto corrente online direttamente sul web. Grazie poi ai servizi di Banco Posta è inoltre possibile ottenere informazioni in merito ai bollettini postali e alle spedizioni varie. Banco Posta offre inoltre l'apertura del conto e l'attivazione presso tutte le filiali che fanno capo ad essa, nonché servizi di prestito, pagamento di bollettini e bonifici e vaglia postali.

Tra le aziende leader nel settore dei mutui online, ci sono i servizi del Mutuo Che Banca!, la filiale del gruppo Mediobanca in rete che propone diverse soluzioni d'investimento e di assicurazione.

Carte di credito e canone mensile

La Deutsche Bank si occupa infine dei servizi di db Interactive che consentono di svolgere su internet la gestione di assegni, accrediti al consumo, carte di credito, conti correnti e tutte le operazion i di trading online e e-banking.

Credito online e Borsa Italiana

Un azienda leader nel settore dei prestiti e delle forme di credito è sicuramente Prestiti Online. La società, che può considerarsi una vera e propria banca online, fa capo al Gruppo Mutui Online S.p.a,, società quotata al Segmento STAR della Borsa Italiana, e fa parte di CreditOnline Mediazione Creditizia S.p.A.

Attraverso questa società attiva ormai da più di dieci anni, sarà possibile comparare e scegliere la forma di prestito e credito più vantaggiosa, controllando tra oltre dieci istituti di credito convenzionati.

È possibile optare per forme di credito differenti e tra diverse tipologie di prestito quali: prestiti per il consolidamento dei debiti; prestiti per auto e moto; prestiti utili all'acquisto o alla ristrutturazione di un immobile; prestiti per la liquidità; prestiti con opzione del quinto dello stipendio e della pensione.

Per mettere da parte ulteriori competenze su questi temi ti vorremmo indirizzare al nostro articolo sui prestiti con postepay evolution.

Prestiti personali

La valutazione delle forme di credito è molto sempre e offre modalità di prestito e di pagamento più vantaggiose rispetto alle condizioni canoniche. Nella sezione “prestiti personali” sarà possibile operare la scelta più giusta e adatta al cliente.

Per conoscere la forma di credito online e di prestito più adatta alle proprie esigenze è necessario compilare un modo in rete che richiede determinati dati quali: importo richiesto; durata e finalità del finanziamento; se si è in possesso di assicurazione; anno di nascita, impiego e domicilio del richiedente; il tipo di rimborso con RID o mediante bollettino postale.

I prestiti personali offerti hanno solitamente un TAN del 6,25 % e un TAEG da 6,61 %. Sono inoltre possibili opzioni di credito per un importo fino a 60.000 euro e per una durata di 120 mesi; i finanziamenti sono generalmente a tasso fisso. Ecco altri servizi a confronto per ottenere prestiti via web.

Prestitionline.it

Per fortuna, con l'arrivo delle nuove tecnologie e con una professionalità eccellente del'Assistenza Clienti, può vantarsi di offrire a chi ha bisogno di conoscere il preventivo per un prestito, una modalità nuova e più conveniente per sceglierlo e richiederlo: la ricerca on-line. In questo modo richiedere un prestito non sarà stato mai così rapido ed efficiente.

Prestitotuo.it

Un altro modo semplice, dinamico e immediato per ricercare il preventivo di un prestito on line, è quello offerto da Prestitotuo.it. Sia che si abbia bisogno di un prestito per un mutuo, un finanziamento, la cessione del quinto oppure Leasing e Factory, Prestitotuo.it è certamente il sito dove trovare in breve la risposta ai bisogni degli utenti.

Richiestaprestiti.com

Questo sito di richiesta prestiti e preventivi di prestito on line vi permetterà di risparmiare tempo e denaro, approfittando della comunicazione internet. Una volta richiesto un prestito, un operatore telefonico contatterà l'utente per spiegare in dettaglio tutto il processo per raggiungere la concessione del finanziamento.

Prestiti personali BNL, vediamo quali sono!

Molto spesso ci si ritrova di fronte alla richiesta di un prestito personale, magari per affrontare alcune spese urgenti, per acquistare un prodotto o un servizio oppure per riuscire a finanziare un progetto. Un prestito personale altro non è che un finanziamento rivolto a privati erogato o da una banca o da un istituto di credito: qui il richiedente riceverà la somma richiesta e si impegnerà, ovviamente, a restituirla con comodissime rate mensili entro un periodo di tempo stabilito.

I prestiti personali rientrano in todos in quella categoria di finanziamento chiamata “non finalizzati” ossia non proprio collegati all’acquisto di un prodotto o di un servizio; come per qualsiasi altra tipologia di finanziamento, anche questi prevedono interessi variabili o fissi a seconda della compagnia bancaria a cui si fa richiesta. Vediamo dunque quali sono in particolare i prestiti BNL.

Alcune tipologie e offerte di prestiti personali

Il Gruppo BNL - BNP Paribas, uno dei gruppi bancari italiani principali, offre differenti soluzioni di prestiti rivolti praticamente a tutte le tipologie di lavoratori; è possibile trovare prestiti dedicati sia ai dipendenti che ai pensionati, sia ai professionisti che alle imprese, così come è possibile usufruire delle sovvenzioni INPDAP, quindi riservato a coloro che lavorano o che risultano pensionati INPDAP e alle proprie famiglie, questo grazie alla stretta convenzione della banca con l’istituto.

Tra le altre proposte è possibile trovare il finanziamento “Revolution Più”, un prestito BNL davvero vantaggioso in quanto è possibile richiedere fino a 100.000 euro con un rimborso completamente personalizzato così come la possibilità di avere altro credito nel completo corso del finanziamento, così come la possibilità di poter saltare diverse rate.

Tra gli altri prestiti messi a disposizione dalla Banca Nazionale del Lavoro, troviamo finanziamenti destinati alla casa, quelli destinati all’installazione e all’acquisto di impianti di energia pulita, precisamente impianti fotovoltaici. Inoltre, grazie alla collaborazione di un importante associazione chiamata “Amici dei Bambini”, la BNL ha dedicato un finanziamento per tutti quelli che devono sostenere i costi burocratici per l’adozione di un bambino. Troviamo anche un prestito molto vantaggioso, il finanziamento personale BNL ordinario per differenti finalità, il finanziamento attualmente più richiesto.

Il prestito personale ordinario BNL

Questo particolare prestito personale ordinario è stato pensato dalla Banca Nazionale del Lavoro per diverse finalità: dall’acquisto di un prodotto o di un bene o di un servizio fino alla realizzazione di un progetto o magari per riuscire a pagare una urgente spesa. Il prestito si presenta completamente a tasso fisso, con rate d’importo costanti per tutta la durata del contratto; inoltre, sia l’erogazione che il rimborso è completamente personalizzato, basta avere idee chiare e concise prima della stipula del contratto.

Tra i prestiti personali BNL, quello Ordinario prevede la completa erogazione di una somma accordata da restituire in comodissime rate mensili; l’importo massimo del prestito arriva fino a 100.000 euro, mentre il tempo massimo previsto per restituire la somma compresa di interessi arriva fino ai 120 mesi.

Quello ordinario della Banca Nazionale del Lavoro, può essere concesso a lavoratori dipendenti o a liberi professionisti e per richiederlo basterà recarsi almeno in una filiare BNL; qui il personale specializzato sarà pronto ad accogliere i clienti e a discutere riguardo ad un piano di prestito completamente personalizzato. BNL è dalla parte del cliente e mette a disposizione di quest’ultimo delle soluzioni mirate e su misura per ogni singola esigenza, considerando anche la situazione lavorativa del richiedente.

Quello che verrà chiesto al richiedente da parte della BNL, sono alcune garanzie in assistenza a questa tipologia di prestito personale, come ad esempio la fideiussione, il pegno o altre garanzie ritenute idonee dalla banca stessa. Una cosa non da poco è il tasso fisso che il finanziamenti ordinario prevede, ossia che l’interesse su ogni singola rata non è in alcun modo influenzata dall’andamento del mercato finanziario e che quindi non prevede nessun tipo di variazione per tutta la durata del finanziamento, neanche se ci dovessero essere dei ribassi sugli interessi.

La cura del cliente (non solo per la cessione del quinto della pensione per i pensionati o la cessione del quinto dello stipendio)

Attraverso questi prestiti BNL, il cliente, nel caso in cui abbia delle difficoltà, può tranquillamente chiedere una provvisoria sospensione del pagamento rateale, che può essere eseguito fino ad un massimo di 9 volte in tutta la durata del finanziamento stesso, pagando una piccola cifra di soli 30 euro!

In questo caso, ovviamente il prestito sarà allungato per quei mesi relativi al periodo di richiesta sospensione della rata. Inoltre, viene garantita una polizza di copertua di credito, che interverrà solo nel momento di perdita dell’impiego, infortunio o malattia.

Tutto sui mutui bancari: una guida che risponde alle domande frequenti

Per la banca è importante sapere che tu possa restituire l’importo erogato valutando il tuo reddito e stimando delle rate sostenibili, ovvero di un importo tale che tu possa pagare senza problemi. Prima di accedere ad un mutuo dovrai valutare l’importo richiesto e l’ammontare della rata considerando il tasso di interesse, la durata e le spese che serviranno a coprire i costi dell’istruttoria, delle perizie dell’assicurazione ecc.…Per capire tutte queste informazioni ti basterà visionare il Foglio Informativo e parlare con l’incaricato della banca che saprà fornirti tutte le delucidazioni sulla proposta.

A proposito dei documenti che, in genere, vengono domandati dall'istituto finanziario o dal soggetto erogatore del mutuo bancario, essi possono essere diversi in base alla tipologia del richiedente. La documentazione anagrafica, cioé documento di identitá e Codice fiscale, deve essere fornita dai cittadini italiani. Per i soggetti appartenenti all'UE o extracomunitari, si devono aggiungere rispettivamente anche un certificato di residenza (in sostituzione del Codice Fiscale) ed un permesso di soggiorno valido.

Per quanto riguarda invece la documentazione reddituale per l'ottenimento di mutui bancari, si deve presentare almeno l'ultima busta paga per i lavoratori dipendenti oppure l'ultimo cedolino dell'Inps per quei soggetti in pensione. Per i lavoratori autonomi, invece, è richiesta l'ultima dichiarazione dei redditi effettuata, quindi un modello Unico oppure il 730, per chi lo puó presentare. A tutto questo poi si puó aggiungere anche l'ultimo modello CU (ex Cud) ed anche un eventuale estratto dei conti correnti disponibili.

Poi, diversi istituti finanziari, al fine di concedere dei mutui bancari, prevedono la presentazione di alcuni documenti relativi all'immobile, nel caso il prestito fosse richiesto per effettuare una compravendita immobiliare. In questo caso specifico, potrebbero essere richiesti la planimetria catastale e la concessione edilizia (se la casa è di nuova costruzione), a cui si aggiunge la proposta di acquisto o preliminare. La documentazione richiesta, comunque, puó variare in base al tipo di istituto emittente e alla finalitá per cui sono domandati i mutui bancari.

Cos’è il tasso?

Il tasso di interesse è un valore che viene calcolato in base ad alcuni parametri di riferimento dello spread. In poche parole si tratta di un valore utilizzato in Unione Europea che riguarda il costo del capitale all’ingrosso. Si parlerà di Euribor per i mutui a tasso variabile mentre per quelli a tasso fisso si fa riferimento a IRS. Lo spread è una maggiorazione espressa in percentuale che viene sommata al parametro di riferimento del mutuo. È variabile tra i vari istituti ed è il margine che questa applica al costo del capitale all’ingrosso.

Tasso fisso o variabile?

Il tasso variabile è l’interesse modificabile nel tempo rispetto all’andamento del costo del denaro. Rispetto al tasso iniziale, quindi, questo può variare e modificare sensibilmente l’importo della rata. Il tasso fisso, invece, è un valore che rimane tale per tutta la durata del mutuo e quindi non influenza di volta in volta il valore delle rate. Per la scelta tutto dipende dalla proposta della banca e dal valore di TAN e TAEG.

La scelta del tasso fisso o variabile dei mutui bancari dipende da vari fattori, tra cui la situazione lavorativa del richiedente. Infatti, un tasso fisso potrebbe essere la soluzione migliore per un lavoratore dipendente, mentre per un autonomo invece quello variabile potrebbe fornire maggiore flessibilitá. Quest'ultima si traduce spesso in un piccolo risparmio sugli interessi da pagare nell'arco di un anno. Altra ipotesi, permessa dagli istituti finanziari, è il tasso misto, quindi fisso/variabile, in base a determinate situazioni o condizioni predeterminate nei contratti dei mutui bancari.

Costi accessori: cosa sono?

I mutui bancari sono corredati da voci di spesa a carico del cliente che riguardano i servizi di stipula e di gestione della pratica oltre a quelli della polizza obbligatoria. Questi costi sono individuabili nel TAEG e sono sempre trascritti nel foglio informativo. Sono variabili tra le varie banche e sono un valore a cui prestare attenzione quando si valutano varie proposte di mutui bancari. Anche queste voci verranno inserite nel piano di ammortamento, ovvero il piano con cui rimborserai il mutuo alla banca che te lo ha concesso.

Cosa succede a chi paga le rate in ritardo?

Il ritardo comporta il costo di interesse di mora che il debitore dovrà pagare alla Banca ed è una condizione prevista nel contratto. Si calcola sull’importo delle rate pagate in ritardo rispetto alle scadenze. Allo scadere di trenta giorni di ritardo la Banca dovrà segnalare l’inadempimento a enti pubblici e privati, una condizione che in futuro può pregiudicare nuovi finanziamenti.

Il calcolo dell'anatocismo bancario, usura legalizzata

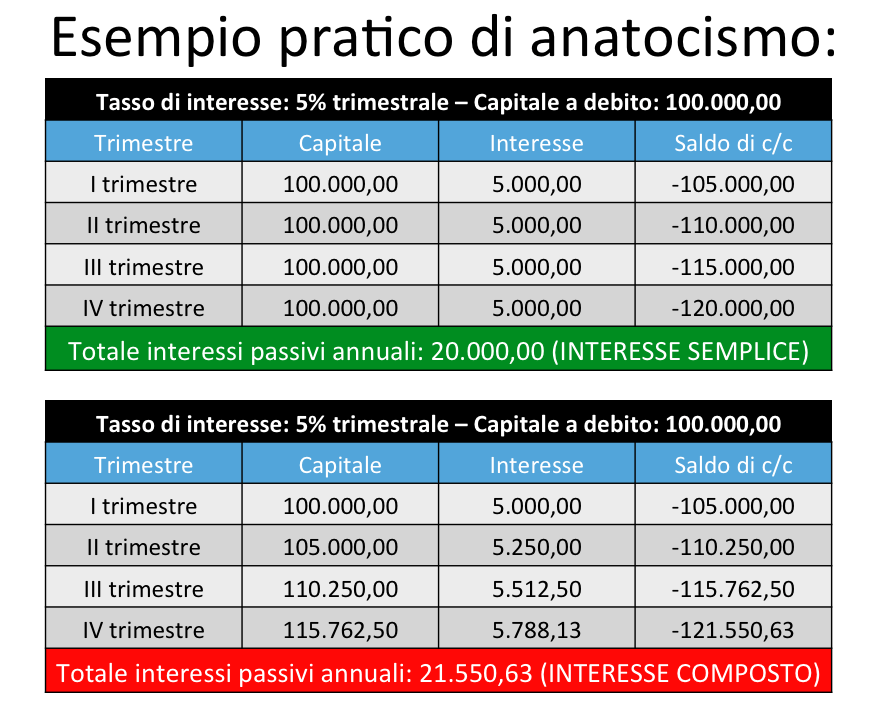

La pratica anatocistica - fino al 1999 - era considerata legale dall’ordinamento giuridico italiano e sebbene non vi sia una normativa specifica, si fa riferimento all’art. 1283 del Codice Civile che stabilisce che gli interessi scaduti possono creare degli interessi solo ed esclusivamente dal giorno in cui viene fatta domanda di giudiziale o posteriormente al loro termine e per un periodo inferiore ai sei mesi.

Il codice civile, implicitamente vieta il regime di capitalizzazione composta degli interessi – si tratta del pagamento degli interessi sugli interessi – e subordina quest'attività a determinati presupposti che per oltre mezzo secolo nella prassi bancaria sono stati ignorati e pertanto l’anatocismo è stato applicato in modo generalizzato in sede di contratti di apertura di conto corrente sulle clausole di capitalizzazione trimestrale degli impieghi.

A seguito delle direttive europee sulla trasparenza bancaria e della sentenza n.° 21095/2004 delle Sezioni Unite Civili della Corte di Cassazione, è stato sancito anche in Italia il principio che calcolare l’anatocismo sui conti correnti bancari è illegittimo.

Differenze con l'usura

Sia l’anatocismo che l’usura sono delle modalità per ottenere una remunerazione fuori mercato sui capitali prestati, ma la differenza tra le due pratiche è di ordine giuridico e “quantitativo”:

- è un illecito civile e non prevede risvolti penali. L’usura, invece, è vietata dal codice penale;

- applica interessi minori su una base più ampia pari al debito residuo e alle quote di interessi già pagate. L’usura si esercita con l’applicazione diretta di interessi spropositati.

Le sanzioni per chi li pratica

Come si è detto entrambe le pratiche sono illegittime, ma chi pratica l’anatocismo subisce sanzioni inferiori che si limitano solitamente al rimborso delle somme ingiustamente estorte con i relativi Interessi legali. Pur non essendovi una formula di calcolo ufficiale per il rimborso, la giurisprudenza si orienta applicando la capitalizzazione semplice (quella regolare che non prevede il calcolo degli interessi sugli interessi) e con il tasso di interesse più favorevole al correntista danneggiato.

Il riconoscimento del danno può essere di tipo esistenziale e biologico.

In caso di usura, invece, le sanzioni sono più pesanti e in quanto reato comporta l’apertura di un’indagine penale, con la restituzione dell’intera somma e degli interessi.

Il sistema bancario non è immune dal reato di usura ed è prevista un’aggravante nel caso in cui il reato sia commesso da soggetti che esercitano attività bancarie. Sono, ormai, numerosi i casi di istituti di credito, banche e società finanziarie condannate dai tribunali per usura.

Calcolo per il recupero degli interessi

Per individuare l’ammontare dell’importo da recuperare è necessario svolgere un’analisi preventiva relativa al calcolo degli interessi anatocisti, degli interessi ultralegali e dell’eventuale superamento dei tassi di soglia. L’esito dell’analisi permetterà al correntista di fare le opportune considerazioni relative alla stima degli aspetti legali, delle spese, della convenienza tra costi e rimborsi, prima di intentare un’azione verso la Banca.

Bisogna tuttavia sapere che esistono dei termini di “prescrizione”:

- se il conto corrente è ancora acceso, il diritto di rimborso coincide con la data di apertura del conto corrente, dalla prima operazione effettuata sul conto fino alla data odierna;

- se il conto corrente è stato chiuso, ma non sono trascorsi dieci anni dalla chiusura, il correntista avrà diritto a valersi su tutto il periodo di tenuta del conto, dalla data di apertura a quella di chiusura;

- se il conto corrente è stato chiuso da oltre dieci anni, il diritto al rimborso è caduto in prescrizione e non potrà essere richiesto nulla alla banca.

Per effettuare un’analisi è necessario rivolgersi a professionisti qualificati.

Stress Test: cos’è e le prime ipotesi

Il 24 febbraio 2016 l’Eba, European Banking Authority, ha pubblicato le prime ipotesi macro riguardanti gli Stress Test 2016 e che coinvolgeranno alcune banche italiane tra cui: Unicredit, Intesa Sanpaolo, Mps, Banco Popolare e Ubi.

Lo stress test delle banche è un test fatto dalle autorità di vigilanza sull’intero capitale delle banche per verificare che siano in grado di sopportare eventuali sbalzi economici senza fallire, portandosi con sé parte dell’intero sistema del credito. Gli stress test per tale motivo e per la forma con cui vengono concepiti prendono in considerazione due diversi scenari reali e futuri e soprattutto negativi per avere una verifica che se in caso di crisi economica la banca analizzata regga senza creare problemi.

Le ipotesi principali a livello europeo vedono il pil UE a 1,8%/1,9% nel biennio 2016-2018 e nel caso peggiore al -1%/0%. Per quanto riguarda l’Italia gli analisti di Equita notano un miglioramento rispetto al 2014 (pil -0,9%/-1,6%). Infatti, le previsioni sul pil italiano sono 1,5%/1,7% e -0,4%/-1,1%. (per ulteriori dettagli visitate la sezione del sito http://www.inprestiti.com/prestiti-inpdap-inps/ )

Di seguito trovate le altre ipotesi macro riguardo gli Stress Test 2016:

- -13%/-14% cumulato dei prezzi degli immobili residenziali/commerciali (-8%/-4% nel 2014);

- haircut del 6,5% dei titoli governativi a 5 anni (nel 2014 era del 4% circa). Il 3,5% è legato al rischio sovrano Italia, ovvero il dato da considerare se si vuole calcolare l’impatto sul Cet1.

La recessione e il calo dei prezzi immobiliari mettono a rischio, ovviamente, le banche con minori coperture e che hanno un alto stock di esposizione deteriorate.

Infine, sempre secondo Equita, l’haircut costerà circa 4,5 miliardi di euro. Una minusvalenza potenziale che secondo gli analisti dovrebbe essere assorbita facilmente e senza grossi problemi dato che l’utile delle banche in questione prima degli accantonamenti è di 20 miliardi.

Perché le banche hanno introdotto questi bonus di iscrizione (specifiche promozioni delle banche)

Le banche utilizzano bonus di iscrizione per distinguersi dagli altri. Questi premi aiutano anche gli istituti finanziari a portare nuovi clienti e nuovi depositi.

Un tempo si giocava tutti sui tassi di rendita dei propri conti, oggi la battaglia è sui premi, sui costi di gestione dei conti e dai servizi tecnologi offerti.

I sistemi di home banking e di mobile banking ormai sono diventati fondamentali per gli utilizzatori di questi strumenti finanziari e sono diventati un grosso parametro di scelta per gli stessi conti correnti, sia tenendo in considerazione le offerte di apertura dei conti correnti, sia della loro praticità e convenienza d’uso.

Alcune banche, come Hello bank!, offrono più di un bonus di iscrizione. Ma la qualificazione per più bonus della stessa banca allo stesso tempo non è di solito possibile. I bonus dei conti bancari sono tipicamente disponibili solo per i nuovi titolari di conto di risparmio o di deposito.

Cosa controllare prima di scegliere una di queste promozioni delle banche

Prima di usufruire di una qualsiasi delle promozioni delle banche offerte, conviene sempre leggere bene il relativo foglio informativo, il regolamento della promozione e vedere se combaciano con la nostra situazione e sul nostro utilizzo futuro del conto. Non è scontato che sia sempre un buon affare ottenere uno di questi premi. Pensa bene come utilizzerai il conto e se i relativi costi possano essere compatibili con la tua operatività finanziaria.

Se stai invece cercando un nuovo conto di risparmio, valuta se sia meglio usufruire del premio o aprire un conto deposito con un rendimento maggiore. I migliori premi vengono di solito offerti dalle banche online che, non dovendo sostenere i costi relativi a tutta la rete delle filiali, sono più liberi e più dinamici nella gestione del proprio marketing aziendale. Pubblicità in TV e su Internet gli permette di raggiungere la massa e di accrescere conto dopo conto la propria fetta di mercato.

Le attivazioni dei conti si effettuano facilmente online, compilando solitamente un form e inviando indietro i documenti generati dopo la fase di registrazione. Solitamente 5/10 minuti sono sufficienti a svolgere serenamente tutte queste operazioni.

Per i conti ancora più moderni, non è neanche più necessario l’invio di documenti cartacei e il riconoscimento avviene del tutto in maniera digitale dal proprio smartphone o dal proprio PC.

Non vi resta quindi che cercare le ultime promozioni delle banche attive e verificare se qualcuna di queste fa al caso vostro.

Come funziona un mutuo a copertura totale della spesa di acquisto della casa

Le banche propongono mutui a copertura totale del calore immobiliare con molta parsimonia perché si tratta per gli istituti di credito di un investimento rischioso. Tra questi ultimi, si cita il Fondo di Garanzia Prima Casa, introdotto con la Legge di Stabilità 2014.

I mutui 100% assumono forme e gradi diversi:

- Esiste il finanziamento fino al 100% del prezzo minore che vi è tra il valore dell’immobile stimato e il prezzo di acquisto;

- Soluzioni ad ampia durata

In ogni caso, l’erogazione del mutuo al 100% prevede la verifica di una serie di garanzie integrative, tra cui la presenza di un contratto a tempo indeterminato o, in mancanza di questo, dello stipendio di un garante o di un doppio reddito familiare.

Il Fondo di Garanzia Prima Casa

È una delle garanzie integrative previste dall’istituto di credito alla richiesta di finanziamento e rappresenta un’effettiva garanzia per le banche che non dovrebbero richiedere ulteriori assicurazioni rispetto all’ipoteca sull’immobile.

L’articolo 1, comma 48/c sancisce le priorità di accesso ai giovani under 35 con rapporto di lavoro atipico (come definito secondo art. 1 della Legge n. 92/2012), le giovani coppie e i nuclei mono-genitoriali con figli minori. Oltre ai requisiti di età e di reddito, i richiedenti devono soddisfare altri requisiti, come:

- Non essere proprietari di altri immobili a uso abitativo ad esclusione dei beni ricevuti in eredità;

Per accedere al Fondo di Garanzia Prima Casa e poter ottenere un mutuo al 100% del valore del’immobile occorre presentare domanda all’Istituto di credito che eroga il mutuo al 100%.

Avendo i requisiti, è possibile ottenere un mutuo 100% reale, grazie alla combinazione del mutuo erogato dalla banca per l’80% con il Fondo di Garanzia per la somma restante. È evidente che ogni banca applica limiti, soglie di concessione del mutuo e tassi diversi l’una dall’altra. Per poter trovare la soluzione migliore per le proprie tasche e le proprie risorse è consigliabile effettuare delle simulazioni online – gratuite – e mettere a confronto le varie ipotesi e preventivi.

Le novità riguardo il mutuo 100%

Visti i bassissimi tassi di interesse il 2021 è un anno ottimo per pensare di acquistare una nuova casa, soprattutto per quanto riguarda le persone che hanno intenzione di utilizzare i vari vantaggi di un mutuo al 100% per giovani.

Questa formula non è nuova e soprattutto non è una prerogativa del 2021, anzi, già negli anni passati è stata utilizzata da moltissimi ragazzi sotto i 35 anni che, grazie alla possibilità di avere un mutuo al 100% sulla casa di loro interesse, sono stati incentivati a compiere il grande passo e acquistare una casa di proprietà.

Questa tipologia di mutui, non è concessa a tutti, è infatti importante avere alcuni requisiti, tra cui uno fondamentale, ovvero è necessario avere un contratto di lavoro stabile, che garantisca una continuità economica, per quanto riguarda il pagamento del muto.

Quali sono le banche che lo concedono

Sebbene i primi tempi le banche fossero piuttosto restie ad introdurre questo genere di mutuo, nel 2021 molte di loro hanno accolto tra le loro prerogative il mutuo al 100%, con lo scopo di aiutare i più giovani ad avere una dimora di proprietà e raggiungere finalmente la propria indipendenza.

Tra le prime banche a concedere questa tipologia di mutuo, c’è Intesa San Paolo, che conferma l’erogazione del mutuo al 100% anche durante il 2021. Le banche del gruppo Intesa non sono però le uniche a consentire l’attivazione di questo mutuo, nel 2021, infatti si sono aggiunte anche BNL, Credel Banca e ING Direct. Ognuna di loro mette a disposizione un piano di acquisto con mutuo al 100%, in grado di incontrare a pieno le vostre esigenze.

Per accedere a un mutuo in Italia, i requisiti possono variare a seconda della banca e del prodotto di mutuo scelto. Di seguito, riportiamo alcuni dei requisiti più comuni richiesti dalle banche per l'erogazione di un mutuo:

- Reddito: le banche di solito richiedono un reddito minimo per garantire la capacità di rimborso del mutuo da parte del richiedente.

- Lavoro: le banche potrebbero richiedere che il richiedente abbia un lavoro a tempo indeterminato o un contratto a tempo determinato con una certa anzianità.

- Garanzie: le banche di solito richiedono garanzie per garantire il rimborso del mutuo, come ad esempio un'ipoteca su un immobile.

- Rating creditizio: le banche possono valutare il rating creditizio del richiedente per valutare il rischio di credito e determinare le condizioni del mutuo.

- Documenti: le banche potrebbero richiedere una serie di documenti per valutare la richiesta di mutuo, tra cui un certificato di stipendio, una dichiarazione dei redditi, un documento di identità e un contratto di acquisto per l'immobile

Quanto costa un mutuo da 100.000 euro in 10 anni?

Il costo di un mutuo da 100.000 euro in 10 anni dipende sicuramente dal tasso di interesse applicato dalla Banca al quale lo si richiede. Ricordiamo che il tasso di interesse è l'interesse che la banca addebita sul mutuo e può variare a seconda del mercato e delle condizioni economiche.

Per calcolare l'importo delle rate mensili di un mutuo da 100.000 euro in 10 anni, è possibile utilizzare la formula di amortamento. In generale si può utilizzare una formula semplificata che tiene conto solo del tasso di interesse e della durata del mutuo.

Ipotizzando un tasso di interesse del 2% l'anno (tasso fisso), le rate mensili sarebbero di circa 943 euro. Tuttavia, il costo totale del mutuo, ovvero la somma di tutte le rate pagate, sarebbe di circa 112.120 euro, che include gli interessi pagati sull'importo del mutuo.

Banche italiane o banche estere in Italia? Una scelta difficile da decifrare

Dunque, quando ci si trova davanti a una scelta del genere, come bisogna comportarsi? Va detto che non esiste una risposta facile in tal senso. Ogni istituto bancario ha proprie condizioni, regole e tipologie di servizio. Questi fattori dipendono solo in parte dal paese di provenienza.

Al giorno d’oggi, affidarsi a una banca estera non propone particolari differenze rispetto a depositare il proprio denaro in un istituto nostrano. Il personale, così come il supporto (telefonico o via posta elettronica), parla correntemente italiano. Come fare dunque a scoprire quale banca (e di quale nazione) faccia maggiormente per noi?

Come scegliere una banca straniera?

In Italia ci sono più di cento organizzazioni bancarie straniere che operano, le quali possiedono, com’è già stato detto, oltre 2700 sedi secondarie nel nostro Paese, 37000 dipendenti e circa il 15% in più rispetto al capitale bancario italiano

Optare per un istituto bancario straniero è consigliato se ci si rivolge a un paese che, generalmente, ha poco a che vedere con l’Italia. Questo perché, più lo stato è “diverso” dall’Italia, più è possibile ottenere condizioni molto diverse da quelle solitamente proposte dalle banche del nostro paese. Naturalmente questa scelta non va fatta per pura e semplice esterofilia, ma esclusivamente per puro vantaggio del correntista.

Inoltre, a meno di non essere particolarmente benestanti, è bene individuare una banca che lavori abitualmente anche con clienti meno facoltosi e non solo con ricchi. Come appare ovvio, va sempre dato uno sguardo alla solidità dell’istituto prima di affidargli i nostri risparmi (ma ciò vale anche per le banche nostrane).

Quali sono le migliori banche estere in Italia?

Se si decide di optare per una banca straniera, è importante sapere quali sono le più solide, le più sicure e quelle di cui è possibile fidarsi maggiormente, ad oggi le 3 banche straniere con sede in Italia sono:

La “Banca Barclays Italia”, banca fondata addirittura nel 1690 a Lombard Street, oggi è una delle banche più potenti del mondo, ha la sua sede principale al numero 1 di Churchill Place, a Londra, in Inghilterra e offre:

- il personal banking, cioè prestiti, mutui, conti correnti, carte di credito e carte di debito per privati;

- il business banking, ovvero dei servizi bancari destinati alle aziende;

- consulenti finanziari che hanno l’obiettivo di assistere il cliente nella scelta dei servizi che loro ritengono essere i migliori a seconda del caso;

- un servizio di internet banking che consente di gestire il conto corrente e tutte le opzioni che lo riguardano tramite internet;

La “Credit Suisse”, banca Svizzera con sede a Zurigo fondata nel 1856 che ha sedi in oltre 50 Stati e che in Italia possiamo trovare a Roma, a Firenze, a Parma, a Padova, a Milano e a Brescia; ci offre i seguenti servizi:

- il private banking, un gruppo di servizi e prodotti studiati per il cliente;

- una serie di servizi dedicati a imprese svizzere che hanno affari in Italia;

- dei servizi per clienti istituzionali;

La Deutsche Bank, banca tedesca nata nel 1870 a Berlino che ha più di 600 punti di vendita solamente in Italia che offre:

- il personal banking, servizio dedicato sia al singolo che alle famiglie, che riguarda cose come conti correnti, carte di credito, risparmio gestito, investimenti assicurativi, prestiti e mutui

- il private banking, un gruppo di servizi che hanno lo scopo di aiutare nell’investire denaro

- il business banking, servizi dedicati al business

Quando optare per una banca italiana?

Come già detto, l’Italia è un paese con un passato bancario di tutto rispetto. Nonostante il nostro paese non sia tutelato come altri a livello internazionale, le nostre banche sono (nella maggior parte dei casi) ancora sinonimo di sicurezza.

Quando si scegliere una banca italiana, e non solo, è bene verificare quanto questa sia presente sul territorio. Al di là di tassi e commissioni infatti, è importante avere un contatto diretto con la propria banca ovunque ci si trovi. Se con gli istituti bancari più grandi (italiani e non) ciò è garantito, con banche più piccole ciò potrebbe non essere così scontato. I servizi, soprattutto telematici, sono spesso un problema per i nostri istituti bancari che sembrano troppo frequentemente arrancare quando si parla di tecnologia. Un buon livello di assistenza e un comparto di home banking adeguato, possono essere un ottimo biglietto da visita.

Naturalmente uno sguardo allo stato patrimoniale della banca, indipendentemente dalla sua provenienza, è sempre d’obbligo.

Tirando le somme

Tra banche italiane e banche straniere vi sono sostanziali differenze, ma ciò non vuol dire che una scelta sia migliore dell’altra a prescindere. Ogni singolo istituto bancario infatti, propone condizioni e servizi troppo diversi per essere paragonati.

Prima di prendere qualunque tipo di scelta, è bene soffermarsi sulle condizioni e sulle caratteristiche di ogni banca. Ciò a prescindere dal paese di provenienza. Va infatti anche calcolato che, essendo la maggior parte di banche straniere comunque della zona euro, è difficile sperare di individuare condizioni particolarmente diverse da quelle offerte dai nostri istituti.

In questi ultimi anni, nel settore bancario, si è assistito ad alcune fusioni tra diversi istituti finanziari, soprattutto italiani, per cercare di creare grandi gruppi con la capacitá e forza economico-finanziaria per poter competere ad alto livello con altre realtá internazionali. Come abbiamo giá accennato, sono presenti banche estere in Italia di grande tradizione storica e forza economica e quindi si ha necessitá di creare istituti che possano offrire una buona concorrenza, con prodotti ed offerte che siano efficaci per soddisfare la clientela acquisita e attirare quella altrui.

Tra le banche estere in Italia che si sono contraddistinte per un'offerta di svariati prodotti interessanti, troviamo anche l'istituto olandese ING Bank, fondato nel 1991 e presente nel nostro Paese sotto l'attuale denominazione di ING. Il successo ottenuto in Italia da tale istituto è stato dovuto soprattutto alla limitatissima presenza di sportelli fisici e alla sua ampia operativitá online. Infatti, la maggior parte dei prodotti sono gestiti in modalitá web o telefonicamente, consentendo quindi una considerevole riduzione dei costi degli stessi.

Altro istituto finanziario che ha visto una certa diffusione nel nostro Paese è la spagnola Banca Santander, fondata nel lontanissimo 1857 e che si ampliata prima in territorio iberico e poi nel resto dell'Europa. Tra le banche estere in Italia, questa spagnola offre alla propria clientela una notevole varietá di prodotti finanziari, pur avendo un ridotto numeri di filiali nel nostro territorio, circa una cinquantina complessivamente. Anche in questo caso, la maggior parte dei prodotti finanziari offerti sono gestibili attraverso lo strumento dell'Home Banking.

Come detto in precedenza, per poter effettuare una scelta tra le varie banche estere in Italia ed un istituto finanziario italiano bisogna considerare diversi fattori. Tra questi, la varietá dei prodotti finanziari disponibili per la clientela; la facilitá di accesso, gestione e di operativitá degli stessi, anche attraverso dispositivi elettronici o computer; i minori costi di gestione di eventuali conti correnti. Una volta considerati e valutati tutti questi elementi, si potrá scegliere con una certa consapevolezza la banca che potrebbe soddisfare le proprie esigenze o necessitá.